各大银行“各自为政”。

文 / 巴九灵

3月以来,全国疫情多点开花,无论是对个人、企业,还是整个经济面,都是一次不可忽视的冲击。

上周,小巴已经分析过这轮疫情对宏观经济的冲击,仅次于被新冠病毒突袭的2020年2月。

因为疫情被居家隔离无法谋生,所在的行业被疫情冲垮,突然被裁员……黑天鹅事件让许多人无力招架,开始为房贷犯愁。

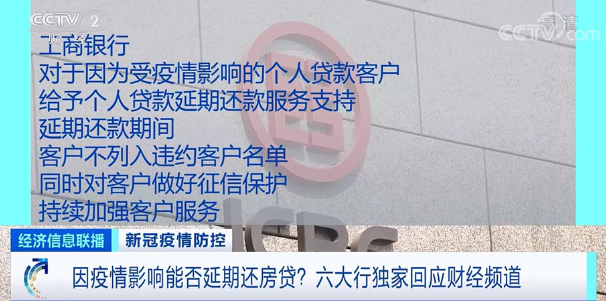

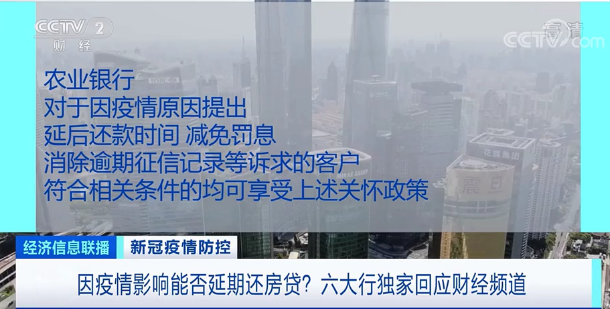

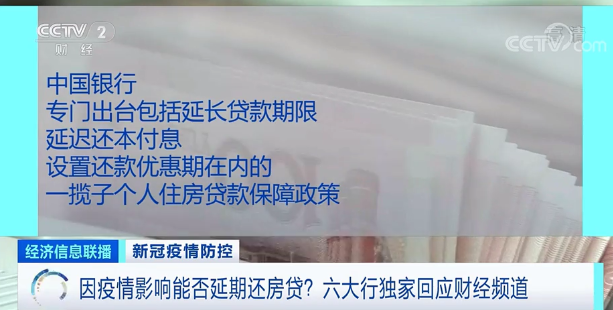

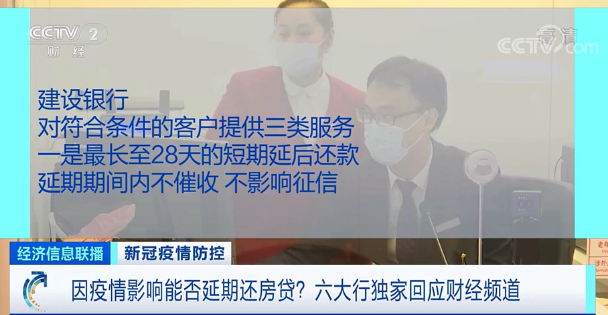

面对众人对延期还款的呼吁,这几日,工、农、中、建、交、邮储六家国有大型商业银行带头回应:受疫情影响,满足条件的客户,可申请房贷延期还款。随后,兴业银行、中信银行、浙商银行等银行也纷纷表态。

其中,交通银行表示,在疫情集中地上海、吉林、深圳,陆续接到客户的申请,分行已结合政策予以处理。

建设银行则表示,自2020年初疫情暴发至今年3月,已累计为约100万户、超过4300亿元的房贷提供了延后还款服务。今年以来,已为吉林地区超过1150户客户办理延后还款服务。

目前,可向银行申请延期还款的人群主要集中在四大类:

① 因感染新冠肺炎住院治疗或隔离人员;

② 疫情防控需要隔离观察人员;

③ 参加疫情防控工作人员;

④ 受疫情影响暂时失去收入来源的人员。

不过,到了实际的操作层面,各银行对申请者的标准认定又不同,并且推出的延期还款方案也不同。

比如,有的银行仅提供28天延期还款的服务,有的银行提供最长6个月的延期还款服务。

比如,部分银行的延期,是直接延长还款周期,从20年的还款期限,延长至20年6个月。而部分银行则表示,延期还款6个月,需要在第7个月时,一并将之前延期的6个月的月供全部还上。

再比如,有的银行虽然同意贷款者延期还款,但延期的这3个月里,需要每个月先缴纳罚息,违约记录也会先上报征信。等到第四个月将延期的月供还上之后,再归还罚息,消除逾期征信。

不过,也有银行斩钉截铁表示拒绝。

就目前来说,各大银行“各自为政”,如果你有延期还款需求,能否办理,最后怎么操作不好一概而论。

出现此类情况的原因在于:因为延期还款这件事并没有地方上或者全国性的统一标准,因此到了银行层面属于“你情我愿”的事,这家银行愿意多让利,就对申请者的要求宽一些,而有些银行的要求则会紧很多。

银行也是企业,也要考虑自身利润,每一家银行都会给自己算一笔账。

可以给多少名客户办理延期服务?如果是无偿延期,这部分资金到账延后将带来多少损失?是否会影响自身的现金流?以及,如果给客户办理延期,是否会导致房贷不良率上升,进而影响到房贷这个金融资产的质量?

如此说来,银行能否给还贷者办理延期服务这件事就变得复杂了一些。疫情属于不可抗力因素,遇到困难的贷款者有苦衷和无奈,银行给他们办理延期合情合理。同时,银行作为企业,也要考虑到自身的商业利益和风险。

下面,有请大头来进行更深入的分析。小巴咨询了金融专家、知名财经评论员和律师,他们将从不同的角度来分析:

1. 鼓励银行对有压力的贷款者“网开一面”,但不建议全国层面出台一刀切的措施;

2. 除了延期还款,还有一个大招——对房贷利率进行打折,每年全国能节省4500亿元的利息,可以用来提振消费;

3. 律师提醒:遇到还款压力,要及时主动跟银行沟通,避免陷入断供,将损失降到最小。

从商业层面看,作何回应取决于银行自身的政策,但考虑到延期还贷不会从根本上改变住房贷款的长期营收贡献和资产质量,且从全国范围看,有延期还贷需求的贷款占比很低。所以,着眼于更好地履行社会责任和提升行业形象,建议银行业积极回应贷款者的诉求。

同时,由于当前疫情是区域性的,全国各家银行受影响业务的占比差异很大,因此政策层面不宜出台强制性规定,以免影响公平竞争,但可以引导性发声,鼓励商业银行在影响可控的前提下,对遇到短期流动性压力的贷款者“网开一面”。

银行是否应该对贷款者“网开一面”,主要还是取决于受影响的贷款规模占比。若占比很低,考虑到延缓还贷的长期影响很小和履行社会责任的需求,可以对贷款者“网开一面”;若占比较高,延期还贷可能会影响银行自身的流动性管理,也会在一定程度上扭曲当期的房贷不良率数据,不宜一刀切强制银行出台延期还款的措施。

个人建议出台“两个大招”,向购房者进一步释放利好。

第一个大招,是允许生活困难的居民推迟还房贷,甚至考虑给予适当的利息减免。

针对不同地区、不同行业采取分级的方式,比如吉林、上海、深圳等受疫情冲击比较严重的城市、地区,再比如受疫情冲击严重的行业,比如餐饮、旅游、教培等,考虑采取一定期限的延期还款。

此外,可以考虑适当减免部分利息。

第二个大招,对存量房贷的利率分类打折。

在历史上,曾有过对存量房贷打折的先例,2008年全球金融风暴期间,央行在10月23日宣布:将商业性个人住房贷款利率的下限扩大为贷款基准利率的0.7倍,最低首付款比例调整为20%。存量房贷也可以申请利率7折。

降息后房贷基准利率为5.94%,如果打7折,则是4.158%。

但并非所有人都能拿到7折,得看首次购房或非首次购房、借款人信用记录和还款能力等因素,进行区别对待。我至今还记得,当时到中国银行排队申请房贷利率打折的场景。

通过利率打折,当时的中国存量房贷实际利率水平,从基准利率的0.93倍下降到了0.75倍。5.94%的0.75倍,就是年息4.455%。

再看今天的情况,央行数据显示,2021年12月全国新发放商业房贷的平均加权利率是5.63%,比2009年全面打折之后平均房贷利率4.455%要高很多。

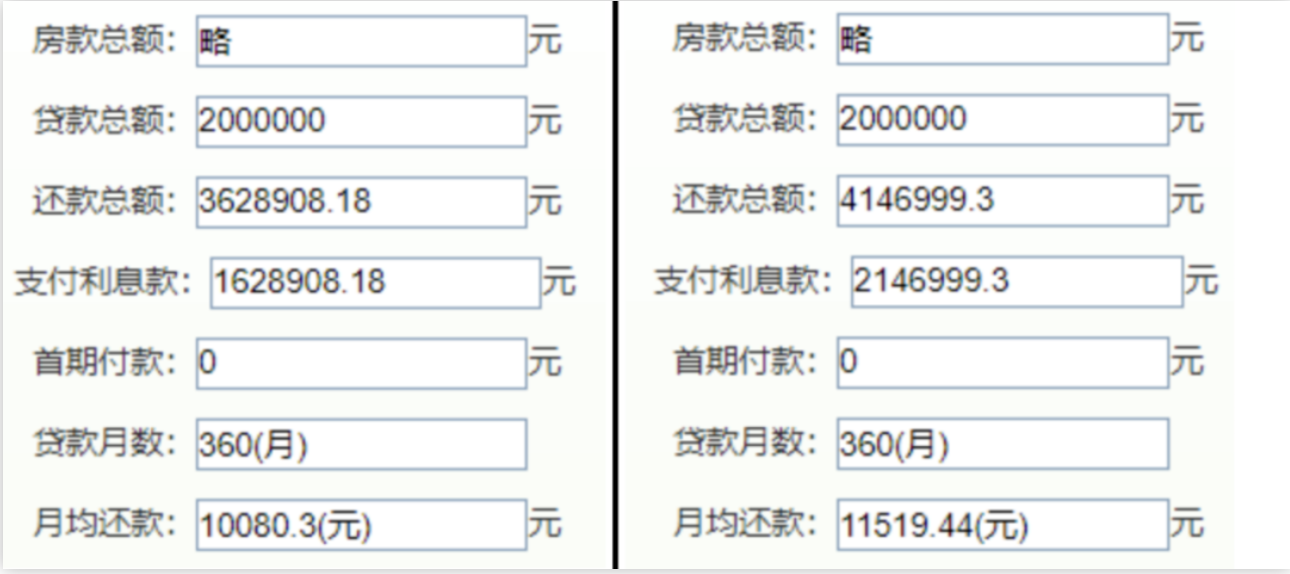

假设房贷200万,分30年还清,采取等额本息。5.63%利率,月供是11519.44元,而4.455%利率,月供是10080.3元。两者月供差了1439.14元。

根据央行的数据,到2021年末,全国(内地)个人住房贷款余额38.3万亿元。如果平均年利率可以从5.63%降低到2009年打折之后的水平4.455%,则每年全部供楼家庭可以节省的利息是4500亿元。

4500亿元这笔钱如果节省下来用到消费上,能拉动经济,同时缓解家庭的压力。

如果让利这么多,对银行业的影响会有多大?

根据银保监会的数据,2021年中国(内地)全部商业银行实现净利润2.2万亿元,同比增12.6%。4500亿,占2.2万亿净利润的20.5%。这意味着,银行业利润可能要打8折。

不过,随着流动性不断宽裕,银行各类贷款利率不断走低,比如经营贷的利率就只有3点多,不到4的样子。而且现在非常宽松,有企业、有房子就可以抵押获取经营贷。

如果银行不给存量房贷打折,大家也会通过经营贷、消费贷来给房贷打折,银行最终也赚不到高利率。

与其逼着大家“走偏门”,还不如堂堂正正出台政策,统一给存量房贷打折。这样,不仅不会让老实人吃亏,还可以彰显政策对民生的关怀。

无论是利率打折,还是替换高价房贷,最终银行业利润未必会打8折。因为实际房贷利率下降后,经济会好转,断供率会下降,购房者会增加。在货币宽松期里,银行“堤内损失堤外补”,业绩未必受损。

此外,这一轮存量房贷打折,可以比2008年做得更细致一些。比如按照当前实际执行的房贷利率区间来给予不同的折扣,还可以考虑是首套房、二套房还是N套房,以及家庭未成年子女人数来打折。

如果上述两个大招兑现,尤其是存量房贷利率打折的话,对市场影响会比较大。

我问了安徽合肥的几家银行,有的银行表示可以办理延期,有的银行表示已经办理过展期。

具体能否办理成功,要根据不同银行的不同情况。个人如遇特殊情况,应积极主动与银行沟通协商,提交延期还款的申请并提供相关证明材料,有些金融机构会考虑疫情情况,暂时性地给予一些延迟还贷的宽限措施。

如果觉得有还款压力,要积极主动与银行经办人员沟通,向银行申请延期还款期限,同时还要提供因受到疫情影响导致收入减少的证据材料,千万不要回避银行工作人员的电话。

如果采取回避的态度,达到合同解除的条件,银行很有可能将贷款人评估为不良客户,起诉到法院。万一起诉到法院,建议客户积极应诉,与银行沟通达成和解。如若协商不成,可以根据银行的诉请进行抗辩,将损失降到最小。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号